Михаил Бурмистров: "Мы никогда не жили в таком дефиците кадров и товаров"

Михаил Бурмистров, генеральный директор «INFOLine-Аналитика», рассказал, каким будет рынок онлайн-продаж в России в 2023 году, какая модель торговли растет в России быстрее всего и в чём уникальность нынешней ситуации на рынке ретейла.

Когда мы говорим о ситуации на рынке электронной коммерции (e-commerce, или e-com), необходимо понимать, что электронной коммерции не существует отдельно от классического ретейла, а ретейла — отдельно от экономики. А в экономике России сегодня можно выделить четыре ключевых вызова: ситуация с валютными курсами, которая делает бизнес импортеров крайне нестабильным; мощнейшие операционные шоки, которые нам предстоят, поскольку изменения курса рубля очень быстро перекладываются в цену; рост ключевой ставки ЦБ, а также увеличение стоимости кредитов для компаний и удорожание кредитов для потребителей.

И пятый, самый главный вызов — беспрецедентные проблемы на рынке труда. Мы долгое время находились в режиме низкой безработицы, сейчас это уже режим аномально низкой безработицы. Такого не было никогда за всю историю постсоветской России в принципе.

Эта безработица приводит к тому, что в компаниях начинается жесточайшая конкуренция за персонал, и прежде всего внутри участников рынка. Потребность в тех же курьерах, которую испытывает наша электронная коммерция, в этом году выросла в 1,5 раза. И сейчас, если компания не может платить курьеру, она может попасть в ситуацию, когда клиент просто не получит товар.

Таким образом, мы находимся на самом деле в совершенно уникальной реальности. E-commerce растет, потребитель стал омниканальным и требует доставки товаров всё быстрее и быстрее, и при этом мы никогда еще не находились в ситуации такого жесточайшего дефицита кадров и такой сложной последней мили, когда товар нужно довезти до клиента. И некоторые ретейлеры уже говорят, что они готовы скорее потерять покупателя, чем курьера.

Поэтому, если говорить о ключевых вызовах ретейла в целом, то первым будет необходимость и возможность доставки. А вторым — то, чтобы у потребителя была возможность купить нужный товар. И с этим вторым вызовом мы также раньше не сталкивались.

С каким товаром пролетишь

В прошлом году товара не было, потому что ушли многие международные бренды и рынок обеднел. Сейчас ситуация обратная.

Государство включило господдержку и дало возможность в том числе получить льготные кредиты, чтобы привезти товар по параллельному импорту. Многие этим воспользовались, плюс курс валюты был благоприятным, и сейчас у нас существенный профицит — затоваривание ряда брендов, привезенных по параллельному импорту. А продаются они далеко не с той скоростью, на которую все рассчитывали.

Ведь российский покупатель тоже довольно прагматичный. И вот у вас есть, условно говоря, произведенный в Китае «Самсунг» — без гарантии, поставленный по параллельному импорту, да еще, если речь о бытовой технике, с частично отрубленными функциями. А на рынке при этом продается, условно говоря, тот же самый телефон, произведенный на том же самом предприятии, но с гарантией. Какой бренд выберет покупатель? Естественно, китайский.

И в такой ситуации у нас уже совершенно другая конкуренция за товар.

В онлайне, на маркетплейсах, прибыльно можно продавать только тот товар, которым ты владеешь, то есть по которому у тебя нет этих прямых конкурентов. Потому что, когда ты продаешь тот же самый товар, который продает какой-нибудь самозанятый или «ипэшник», привезший его непонятно каким образом и заплативший неизвестно какие налоги, ты всегда будешь продавать дороже.

И в данном случае всё очень просто. Либо у тебя есть товар — собственный, прямой, параллельный, какой угодно, неважно, — твой товар, у которого есть какой-то эксклюзив, и тогда ты сможешь нормально работать; либо у тебя нет такого товара, и тогда ты пролетаешь.

Регионы идут вперед

Важно отметить и региональный момент. У нас весь онлайн, как и в целом весь потребительский рынок и весь ретейл, начинает сдвигаться в регионы.

Во-первых, до них доходят существующие тренды, а во-вторых, работает правило: открылся любой маркетплейс в условном Татарстане — и сразу получил огромный импульс для торговли в двух направлениях: во-первых, у него начинают больше заказывать, во-вторых, в нём начинает появляться больше местного ассортимента.

По данным «Ромир», индекс потребительской уверенности по федеральным округам растет. В этой связи наиболее сложная ситуация только в ЦФО (эффект СВО) и в Московском регионе, а также на Северо-Западе. Зато позитивные тенденции и возможности показывают Урал, Сибирь и Приволжье.

Модель витрины идеальна

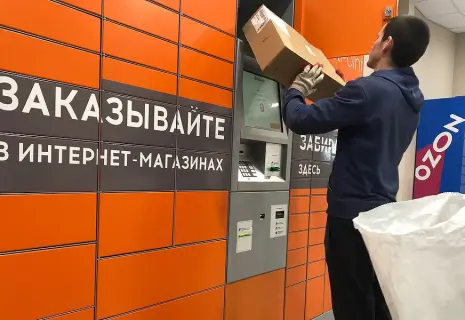

В структуре рынка ключевым моментом является беспрецедентный рост продаж по модели маркетплейса, который демонстрируют компании, подключающиеся к ним.

В этом тоже нет ничего удивительного: большинство наших крупнейших игроков, таких как Ozon, Wildberries и прочие, не очень хорошо умеет зарабатывать на собственном ретейл-бизнесе. И в этом плане модель витрины идеальна: чем ты дальше от всего, тем лучше — просто получаешь деньги, и всё.

Эта тенденция будет сохраняться, что уже видно по результатам: доля собственного WB-бизнеса у того же Wildberries уже сильно ниже 10% и предпосылок к росту никаких не показывает.

При этом маркетплейсы обеспечивают фактически весь основной рост розничной торговли. Этот рекордный прирост, который, как мы видим, будет в этом году, — 22-24% — в большой степени дадут маркетплейсы.

То есть из тех 4,5 трлн рублей, которые мы прибавим к розничному товарообороту 2022 года, около 2 трлн рублей обеспечат маркетплейсы.

Рынок онлайн-продаж растет

Маркетплейсы опережают и омниканальных ретейлеров, и специализированных игроков.

Мы анализируем топ-100 крупнейших сетей, и когда смотрим их данные без учета маркетплейсов, то видим, что многие товарные категории находятся в отрицательной зоне. И это при том, что сравнение идет с низкой базой 2022 года. Расходы потребителей в этой модели продаж снижаются, и это видно, к примеру, в отношении продаж через магазины мебели и предметов интерьера, одежды и обуви.

При этом пока не видно возможности улучшения данной ситуации. Потому что раньше были категории, в той или иной степени защищенные от маркетплейсов. Это, например, крупногабаритные товары, которые в пункты выдачи заказов особенно не повезти, и поэтому долгое время маркетплейсы не заходили в эту категорию, а когда начали заходить, то подкрадывались очень медленно и осторожно. Сейчас вполне себе подкрались и спокойно доставляют и такие товары.

По нашему прогнозу, рынок онлайн-продаж материальных товаров в России в 2023 году составит 8,1 трлн рублей с НДС.

И тут наша российская история интересна тем, что как в 2020 году Россия встала на путь ускоренного роста e-commerce, так и продолжает идти такими темпами, вырастая в среднем на 40% ежегодно — в 2021-м, в 2022-м и, уже понятно, в 2023 году.

При этом до сих пор есть мнение, с которым я категорически не согласен, что Россия сильно отстает по проникновению электронной коммерции.

Почему развитие российского рынка онлайн-продаж уже сейчас находится на уровне развития рынков Европы и США и какие компании успешно развивают e-com, а кто терпит миллиардные убытки, читайте в колонке Михаила Бурмистрова «Мнение, что наш рынок электронной коммерции еще до конца не развит, является заблуждением»

Выбор невелик

Как бы то ни было, рынок e-grocery (продажи товаров повседневного спроса в сети интернет) у нас пока еще невелик, но он создает тенденции с точки зрения потребительского поведения.

Мы привыкли получать продукты онлайн, сразу и быстро. Причем еще в прошлом году люди в крупных городах, Москве и Петербурге, считали, что 2 часа — это нормальный срок доставки продуктов. Сейчас это считается долго, нормально — не более часа, причем по той же цене, что и в магазине.

Понятно, что это сейчас будет проецироваться и на непродовольственные товары: уверен, что игроки этого рынка уже выслушивают подобные требования, привезти, к примеру, мобильное устройство «прямо сейчас».

Чем дальше, тем эти требования будут звучать громче. Более того, люди будут хотеть покупать товар в рассрочку. Поэтому, если у ретейлера не будет финансового сервиса, он, скорее всего, конкуренцию проиграет.

Второй важный момент — конкуренция за счет услуг. И в конечном итоге выбор невелик: либо у вас есть товар (прямой импорт, собственный, эксклюзивная марка и так далее), либо услуги. Условно говоря, ретейлер, который занимается какими-нибудь мужскими костюмами, намного лучше защищен от маркетплейсов, чем ретейлер, продающий кроссовки, по очень простой причине: он у себя в магазине предоставляет возможность покупателю не только примерить этот костюм, но и подшить его по фигуре.

Подытоживая, могу сказать, что этот и следующий год для нас станут по-настоящему уникальными, потому что мы никогда не жили в таком дефиците кадров и в таком дефиците товаров. Ведь, с одной стороны, товар весь доступен, а с другой — на нем нельзя заработать. Поэтому нам необходимо развиваться в несколько ином плане.

По материалам New Retail Forum 2023, организованного East-West Digital News