Корпоративная закрытость

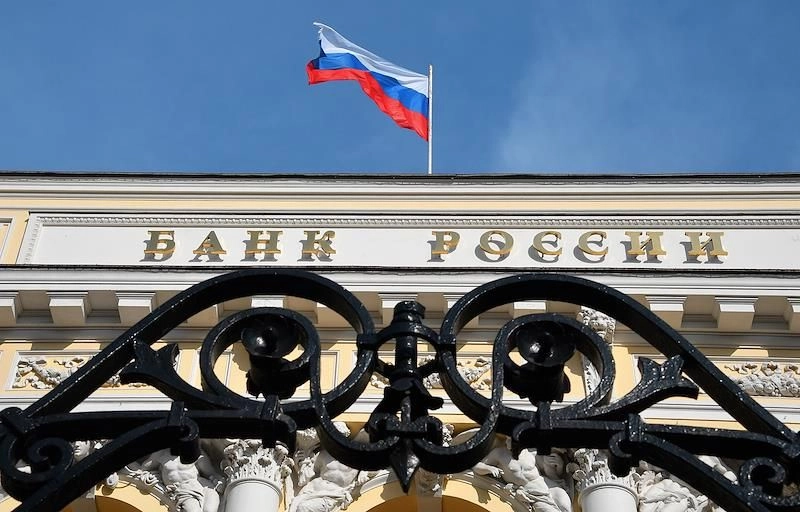

Фото — Эмин Джафаров/Коммерсантъ

Российским банкам предписали не публиковать финансовую отчетность. Такие меры направлены в том числе на предупреждение паники среди клиентов, вызванной санкциями. Вместе с тем клиенты и инвесторы лишаются доступа к объективной информации о состоятельности кредитных учреждений, что может обернуться недоверием к финансовой системе в целом.

Действующее законодательство и международная практика гарантируют публичное раскрытие сведений о состоянии участников финансового рынка, позволяющее любому заинтересованному лицу оценить их надежность. В частности, кредитные организации ежемесячно размещают в интернете, в том числе на сайте Банка России, полный баланс (так называемую оборотку по счетам второго порядка) и другие материалы.

Тайные связи

О возможности ограничения «корпоративной гласности» в целях защиты от западных санкций российские власти задумались больше 3 лет назад. Вступивший в силу в канун 2019 года федеральный закон делегировал правительству России полномочия предоставлять акционерным обществам и иным компаниям право не раскрывать обязательную информацию, в том числе не показывать ее акционерам. Эту привилегию предоставили эмитентам ценных бумаг, в отношении которых иностранные государства ввели «меры ограничительного характера».

После начала специальной военной операции премьер-министр России Михаил Мишустин разрешил компаниям засекречивать информацию о корпоративном управлении с целью предупреждения применения санкций из-за связи с иными лицами, например включенными в иностранные черные списки чиновниками или олигархами. Причем такие меры вводилась задним числом: акционерные общества могли отказаться от публикации и даже изъять уже размещенные отчеты за 2019-2021 годы.

В начале апреля дополнительную защиту получили попавшие под западные санкции банки и некредитные финансовые организации. В частности, Федеральной налоговой службе предписали закрыть доступ к размещаемым в специальной информационной системе бухгалтерской отчетности таких организаций и даже изъять некоторые сведения из открытого Единого государственного реестра юридических лиц (ЕГРЮЛ).

Финансовая цензура

Согласно новому решению совета директоров Банка России, бухгалтерскую отчетность не должны публиковать уже все кредитные организации, в том числе не попавшие в санкционные списки. Также не подлежат раскрытию на общедоступных информационных ресурсах аудиторские заключения, расчеты капитала, данные о финансовых инструментах, рисках, процедурах их оценки и управления. Ограничения являются временными и применяются начиная с отчетов за 2021 год до квартальной отчетности по итогам 9 месяцев текущего года. Специальные исключения касаются раскрытия консолидированной финансовой отчетности банковских групп.

Все эти ограничения лишают клиентов кредитных организаций доступа к объективной информации и возможности оценивать риски. Они повышаются как для владельцев корпоративных счетов, так и для частных лиц: накопления граждан застрахованы только в пределах 1,4 млн рублей. Также государственные гарантии не распространяются на обезличенные металлические счета, многие инвестиционные продукты и другие востребованные инструменты. В случае объявления кредитной организации банкротом такие клиенты не получат возмещения и вынуждены будут выстраиваться в очередь кредиторов.

В сложной ситуации оказываются и владельцы субординированных банковских облигаций, которые до недавнего времени могли приобрети в том числе частные лица, не имеющие статуса квалифицированного инвестора. В случае снижения ликвидности кредитной организации и введения процедуры санации обязательства по таким ценным бумагам просто аннулируются. В 2017 году в такой ситуации уже оказались, в частности, держатели облигаций банка «Открытие». Но теперь инвесторы лишаются даже минимальной возможности, исследовав финансовые показатели, предупредить дефолт.

Открытые секреты

Интересно, что опрошенные «НП» эксперты в целом положительно оценивают новые меры: «Они направлены на стабилизацию банковских отношений и сокращение рисков от введенных санкций. Сегодня из-за сильной нестабильности на рынках публикация совсем никудышной отчетности может стать еще одним поводом для паники. При этом данная отчетность всё равно будет поступать в регулятор и проверяться», — убеждена доцент департамента правового регулирования экономической деятельности Финансового университета при правительстве России Оксана Васильева. По ее мнению, финансовая отчетность не является единственным гарантом стабильности кредитной организации, так как почти каждую неделю готовятся новые пакеты санкций. «Лучше анализировать новости, следить за курсом акций и принимаемыми кредитными организациями решениями», — предлагает эксперт.

Схожего мнения придерживается и руководитель департамента консалтинга и оценки «Прайм Эдвайс» Руслан Мухаметшин: «Очевидно, что при сильном обвале рыночных котировок, а также бегстве населения в наличные средства балансы банков будут, скорее всего, содержать значительные дыры в капитале. Кроме того, сама по себе отчетность и иные формы по состоянию на середину февраля вряд ли будут отражать реальное положение дел: геополитические и санкционные риски, на наш взгляд, пока перевешивают риски отдельных субъектов рынка».

Елена Сагайдачная из московской коллегии адвокатов «Лобутев и партнеры» полагает, что в условиях санкций, направленных на причинение ущерба банковской системе и подрывающих стабильность финансового рынка России, новые меры вполне обоснованы. «Конечно, действующие клиенты будут ограничены в возможности анализа финансового состояния банка, однако на практике обычный гражданин редко этим занимался и до этого. В лучшем случае — анализировал ликвидность, обращал внимание на норматив достаточности капитала и другие открытые показали. Думаю, что в современных условиях потребители разделят вклады по нескольким банкам в суммах, не превышающих 1,4 млн рублей», — констатирует Елена Сагайдачная.

Пока большинство кредитных организаций не воспользовалось новыми правилами: на официальном портале Банка России по-прежнему доступны финансовые показатели банков «Открытие», «ВТБ», «Альфа», «Сбер», Совкомбанк и многих других, в том числе полные «оборотки» по состоянию на 1 января и 1 февраля, расчеты финансовых результатов, капитала и нормативов, годовые отчеты и другие актуальные материалы.

Кроме того, как минимум формально не попавшие под санкции и являющиеся публичными акционерными обществами банки не вправе ограничивать доступ к информации, раскрываемой акционерам. Среди них — ежеквартальные отчеты эмитента, включающие исчерпывающие финансовые показатели. В большинстве случаев все эти материалы должны предоставляться владельцу даже одной акции (например, бумагу «Сбера» можно приобрести всего за 112 рублей). «Однако на практике, вероятно, получить отчетность можно будет лишь крупным акционерам банков, поскольку добровольная передача отчетности миноритарным акционерам приведет де-факто к ее публичности», — полагает Руслан Мухаметшин. По мнению Оксаны Васильевой, Банк России не запрещает полностью раскрывать свою информацию: «При необходимости она может предоставляться контрагентам, равно как никто не отменял и сливы информации внутри компании».

Представители попавших под санкции банков (в том числе «ВТБ», «Открытия» и Альфа-банка) отказались комментировать ситуацию.